现实世界资产(RWA)一直都是一匹DeFi黑马。

很多行业专家,都将信任假设纳入加密协议的想法视为对加密价值的放弃,非常可怕,让人痛苦。

贷款人对从无担保借贷机构借款的公司知之甚少,必须依赖贷款承销商的评估。许多RWA贷款的房地产抵押品的流动性甚至比最小市值的加密代币都要低得多。股票、债券、契约、抵押贷款和其他任何你能想到的TradFi工具的代币化都不甚完美,链上桥接需要更多的信任假设!

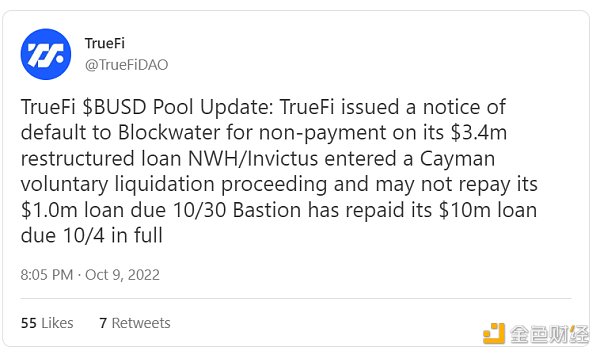

最近一系列不幸的违约事件深深困扰着该行业那些最大的信用协议,包括TrueFi和Maple Finance,这让RWA空头倍感振奋,也许(只是也许)这是加密货币最终退出该行业的时候了。

不幸的是,我在这里要粉碎这些白日梦了:RWA不仅会继续存在,而且还将成为加密行业的主导力量。

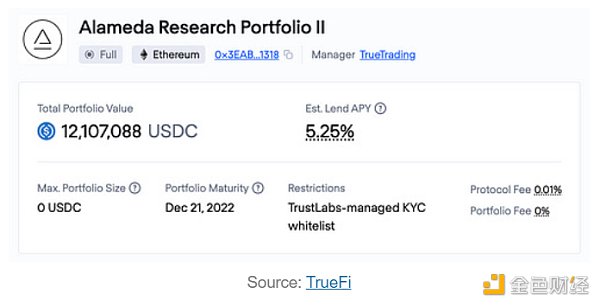

Alameda本该通过TrueFi向贷款人偿还1200多万美元。但:他们并不会!

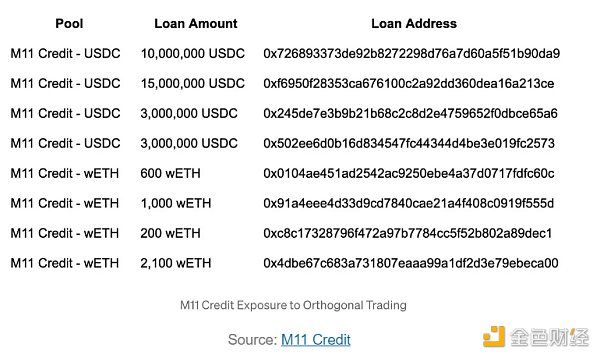

在发现Maple Finance的加密对冲基金财务状况存在重大不实陈述后,M11 Credit所有未偿Orthogonal Trading贷款进入违约状态。这些贷款总额为3100万USDC和3.9万WETH,分析评估时总价值达3600万美元。

虽然这两起违约事件是最引人注目的,但并不是唯一的。还有一连串不那么臭名昭著的借款人在2022年都存在违约。

虽然如此,我还是声称一切正常……难道我已经失去了可信度吗?听我慢慢说!虽然从表面上看,这种说法似乎很可笑,但请认真想想我所说的:无抵押贷款的违约并非预料之外。借钱给无抵押的借款人就是一种彻头彻尾的冒险行为!

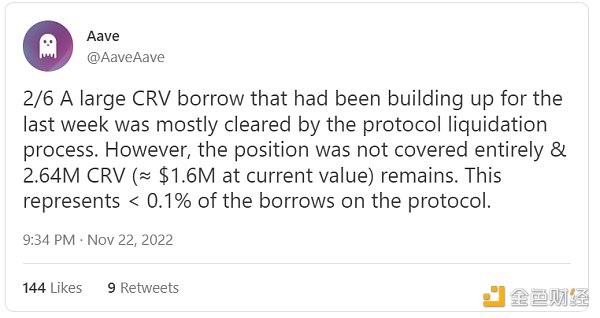

DeFi通常与贷款协议(如Aave和Compound)的超额抵押方式相关联。我们希望这些协议每次都能清算不良头寸,从无败绩。但出现了这样的重大新闻:因意外发布的内部稳定币白皮书导致了CRV做空,Aave因此产生坏账。

Aave从来没有资不抵债的风险,并且能够轻松地解决坏账。然而,结果是出现了大量治理风险调整提案,旨在防止在V1和V2无许可的部署中,AVAX V3 FRAX、MAI和LINK市场,以及长尾资产、DAI和USDC以太坊V2市场中发生类似的、更广泛的事件。

无抵押贷款协议和Aave不同,它们没有必要以类似的方式应对!

每天都有贷款违约。这并不意味着全球信贷市场已经崩溃。但这意味着,贷款人必须要求与借款人违约概率和违约损失率相称的利率。

在任何类型的贷款中,因逆向选择导致信用贷款具有最高违约概率,因无抵押品导致违约损失率,这意味着贷款人必须要求最高的利率。

总的来说,交易和加密领域的无担保借款人的贷方有可能(而且不出意料)不会100%收回未偿本金。适当的利率考量了借款人的违约风险,可以弥补贷款人在这方面的潜在损失。

让我们直面现实:虽然RWA在技术上并没有失败,但从采用和增长的角度来看,它们确实让人有些失望。原因如下:

(1)用于代币化房地产、股票和债券等资产所有权的优质原语尚需吸引DeFi的关注。

(2)加密货币缺乏清晰监管,阻碍了加密货币大规模机构采用的潜力。

(3)RWA的链下性质迫使贷款人做出信任假设。

(4)借款协议是通过昂贵而繁琐的交易法律程序执行的,而非通过智能合约逻辑。

(5)无抵押贷款协议引发了各种逆向选择问题,并经常为资本不足的公司提供融资平台,这些公司迫切需要流动性,这在其他地方是无法实现的。

(6)借款人通常是非常复杂的原生加密金融实体,大多数加密货币用户没有额外的CPA来审计借款人。

尽管有以上缺点,但RWA原语和实施已经允许加密协议从多样化的投资机会中为用户提供不相关的收益来源,同时还成为了通过为新兴市场公司提供低成本资金来源的公共产品。

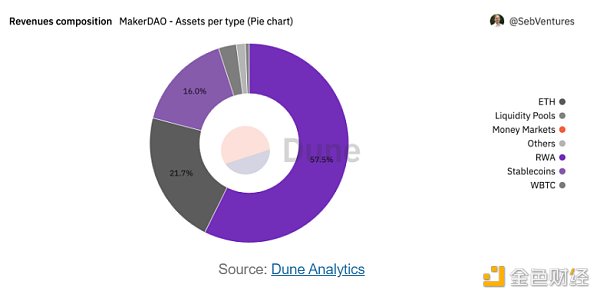

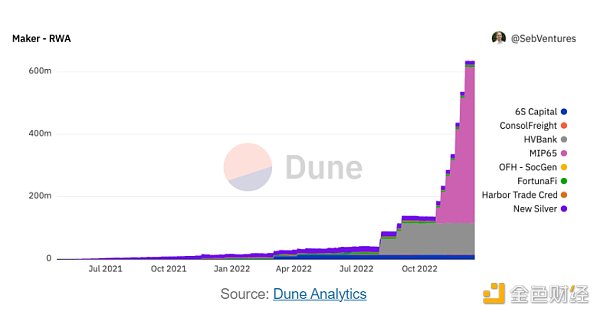

MakerDAO是DeFi最杰出的RWA先行者。超过6.35亿美元(12%)的未偿DAI供应由现实世界资产抵押,RWA产生了超一半的协议收入。

对1%的DAI存款利率感到兴奋?感谢MIP65!自去年10月以来,Maker的Monetalis Clydesdale抵押品财库已使用将近5亿美元闲置抵押品,通过投资短期债券ETF获利。

其他MakerDAO RWA关系包括其与New Silver的合作伙伴关系,后者使用Centrifuge(一种旨在促进链上RWA去中心化融资的协议)向美国借款人提供fix-and-flip(房屋翻修)贷款,作为另一种收益来源。首先面临损失风险的是初级头寸持仓者New Silver,可缓冲Maker的抵押品价值。Huntington Valley Bank(亨廷顿银行)和Société Générale可以将部分贷款抵押给Maker,以换取DAI计价的贷款。

通过增加RWA财库的TVL(总锁定价值)并吸引各种各样的借款人,Maker可以建立一个更有弹性的DAI——随着借款人越来越多样化,支持稳定币的抵押品变得不再那么容易受市场波动的影响。

为利用RWA而建立的创新稳定币借贷计划正在革新金融市场,并为原生加密货币提供不相关的收益流入,同时以相对稳定的抵押品提供加密资产保障。

Goldfinch协议旨在产生高收益,同时为新兴经济体内公司提供相对低成本的融资解决方案。该协议自述的使命是为所有市场上各种规模的公司“创建一个单一的信贷市场,扩大融资渠道”。Goldfinch为贷款人提供了参与完全抵押贷款的机会,可以通过具有法律约束力的协议在链下执行。

RWA的价值不应仅取决于其收益生成能力。为新兴市场参与者提供去中心化信贷市场的渠道,“可能会”让借款人降低资金成本,有助于激励发展,缩小系统性的财富不平等现象。

我之所以用“可能会”这个字眼儿,是因为我对这些说法仍然存疑。

尽管我愿意相信去中心化借贷市场能够有效降低新兴经济体的资金成本,但错误定价的贷款可能会使融资成本看上去远低于市场水平,而实际上,鉴于借款人的风险状况,贷款人根本没有得到适当的补偿。

在发展中国家进行融资存在一些障碍,会增加借款人的资金成本,而这些成本在发达市场上是不存在的。像Goldfinch这样的协议正在致力于解决这些问题。

向发展中国家的借款人提供贷款也存在很大的边际风险。

由于国内货币不稳定,这些贷款通常以美元计价,这意味着借款人除了面临不太可靠的、波动幅度较高的市场外,还面临额外的外汇风险。

要提防那些声称去中心化技术将改变新兴市场融资规则的说法!

去中心化的市场为借款困难的借款人提供了一种以较低利率获取融资的新方法,然而,这些节省的成本很可能有很大一部分转嫁给了贷款人,或者通过协议的代币通胀得到补贴。如果你打算对Goldfinch资金池进行投资,记得你要提前研究下借款人情况!

终于!我们走到了今天。你准备好成为RWA多头了吗?

当今世界已经进入了区块链世界。终于可以不需要银行了。以太坊十年前颠覆了比特币。SBF的刑期还有一个世纪。

我这么说让你感到困惑?今天,过去的传统模拟系统早已不复存在,然而在你最喜欢的金融科技在时髦的引擎盖下是一辆破旧的老爷车——人们最终会转向加密货币,因为从根本上来说,加密货币是一个更优的系统。

那么在这样一个链上未来会发生什么呢?

首先,你可以告诉坐在角落里的那个讨厌的人“去你的吧”,因为DeFi交易现在有了“现实”价值。

此外,每一项资产都在链上表示。任何不动产(从房屋到汽车,从工业制造工厂到蒙大拿州的畜牧场)的所有权契据都将在链上记录。

正如股票所有权已经超越了张纸,它很快也将超越华尔街经纪公司的围墙花园。

所有金融工具都将在链上本地发行!

公司将不再被迫寻求投资银行家的服务来进行IPO。他们将在竞争激烈、开放的市场中筹集资金,任何KYC个人都可以进入。尼日利亚的投资者将与全球同业有一样的机会去投资美国科技公司,而尼日利亚的公司将能够在相同的市场中进行IPO,并获得与美国同业同等的考量。

公司实体不再由有限责任公司代表,而是由灵魂绑定代币或类似的原语代表。公司永远不会透露他们的账簿,因此隐私保护基础设施必须发展进步,以提供完全的链上匿名性。

任何实体的偿付能力和财务状况都可以通过zk-proof(零知识证明)技术进行实时审计,解决当前的DeFi无担保贷款问题。因为所有资产都是在链上发行的,所有负债都是在链上承担的,任何银行、交易所、养老金计划、保险计划、私募基金或与唯一标识符绑定的个人借款人的偿付能力都是立即可知的。会计师的饭碗将不保!zk-proof允许在几秒(或几分钟)内运行审计,并且结果更准确,更不易受到人为操纵。

我们为小型的加密货币池开发的称之为“DeFi”的原语,将被应用到世界各地。创新的治理方法将获得企业的采用,甚至获得某些政府的采用。我们从LPing和收益耕作中学到的原理将应用于代币化商品、股票、房地产、MBS抵押担保证券和美国国债。

交易成本将大幅降低。市场将对其交易对手拥有更大的确定性。

已经发现了新的投资机会。越来越多的个人被赋能控制他们自己的财务,最终可以获得以前只有合格的投资者才有的收益机会。我们开始冲破围绕金融体系建立的专断的制度化障碍,这些障碍是一个世纪前由社会上最小一撮人设计的。

通过今天的信任假设。

最后,我们可以刨除掉整个加密经济目前规模的10倍,结果几乎不会对119万亿美元的全球债务市场或111万亿美元的公开交易全球市值造成什么影响。

如果企业拖欠DeFi债务,我们会损失数亿甚至数十亿美元的贷款吗?答案是肯定的。

但是,如果我们不能让机构守门人对我们的技术感到满意,我们就无法将世界搬到区块链上。加密货币必须满足市场的需求,并向市场展示为什么我们有更优的系统。一旦我们开始将大量的现实世界流动性移植到链上,不受交易市场不良情况影响这一优点就会更加显著,从而激励更大规模的区块链采用,引发网络飞轮效应。

这便是以太坊如何像互联网一样扩展,V神。

下次不要再加入RWA反对者队伍了,要认识到违约确实会发生。理想情况是,永远不会出现违约,但无抵押贷款协议的每一次“失败”都带来了新的学习机会。

这就是加密货币。大量资金蒸发的不幸事件从来不会缺席,不管是又一个庞氏算法稳定币还是有组织的欺诈。

声明:本文为转发软文,观点仅代表作者本人,绝不代表赞同其观点或证实其描述。

提示:投资有风险,入市须谨慎。本资讯不作为投资理财建议。

来源:转载。https://www.jinse.com/blockchain/2823338.html